-

财报

财报

【财报】科锐国际2025年上半年营收70.75亿元,同比大增27.67%

科锐国际(300662)发布2025年上半年业绩:营业收入70.75亿元,同比增长27.67%;归母净利润1.27亿元,同比增长46.96%;扣非归母净利润0.96亿元,同比增长50.08%。分业务看,灵活用工收入67.36亿元,同比增长29.31%,继续作为核心驱动力;中高端人才访寻与RPO合计实现恢复性增长;技术服务收入同比增长48.23%,受益于“禾蛙”产业互联平台与CRE、Match System等AI引擎带来的匹配效率提升。分区域看,中国大陆收入58.60亿元,同比增长33.62%;中国香港及海外收入12.15亿元,同比增长5.10%,实现由负转正。

北京,2025年8月28日 —— 北京科锐国际人力资源股份有限公司(深交所代码:300662)今日发布2025年半年度财务报告,揭示公司核心财务表现:营业收入达到 人民币70.75亿元,同比增长 27.67%;归属于母公司股东的净利润 1.27亿元,同比增长 46.96%;扣非后净利润 0.96亿元,同比增长 50.08%。另外科锐国际2025年4月调整管理层,高勇在继续担任董事长的同时兼任总经理,接替卸任总经理的李跃章。

业务板块表现灵活用工继续担当核心增长引擎,上半年实现收入 67.36亿元,同比增长 29.31%,在总营收中占据九成以上份额。随着灵活用工市场需求扩大,公司在稳定交付、规模效应和政策利好的支持下保持了高速增长。同时,中高端人才访寻及RPO业务恢复增长,体现了企业招聘需求的逐步释放。技术服务收入表现尤为突出,上半年达到 6.5亿元,同比大幅增长 48.23%,主要受益于“禾蛙”产业互联平台与AI引擎(CRE、Match System)的深度应用和规模化落地。

区域市场表现中国大陆业务继续稳健扩张,上半年收入 58.60亿元,同比增长 33.62%,是整体业绩提升的关键驱动力。值得关注的是,中国香港及海外业务实现收入 12.15亿元,同比增长 5.10%,相比去年同期的负增长已显著改善,显示出公司国际化布局的复苏迹象。

AI与技术投入财报显示,公司在2025年上半年持续推进 “AI-First”战略,研发投入总计 0.65亿元。其中36%用于内部信息化建设,64%用于数字化产品升级。技术层面,公司迭代发布了 CRE 0.5、1.0、1.1 模型及 Match System 2.1,并引入 Refine-Thought(RT)推理框架,在行业标准 PJBenchmark 测评中实现了 60%的性能提升。此外,公司还启动了基于 图神经网络(GNN) 的 CRN(Career International Relation Network)模型研发,并已进入 Agent(智能体)落地阶段,标志着AI能力正加速从研发走向应用场景化。

财务与现金流公司上半年经营性现金流为 -1.93亿元,同比有所下降,主要原因在于灵活用工业务的“先行垫资+结算周期”模式。为确保业务拓展与研发资金,公司董事会决定 不进行半年度分红、不送股、不转增,维持稳健的资本分配策略。

HRTech观察:

科锐国际2025年上半年财报呈现出几个突出的看点:

营收与利润双高增长 —— 收入规模首次突破70亿元,净利润增速(+46.96%)显著快于营收,显示出经营杠杆效应正在释放。

业务与区域结构优化 —— 灵活用工保持稳定支撑,技术服务成为新的增长引擎;大陆市场继续高增,海外市场由负转正,为未来国际化战略提供支撑。

AI战略落地成效明显 —— CRE/Match System的迭代与智能体落地,体现公司在人岗匹配、招聘效率提升方面的核心竞争力。

现金流压力与资本分配 —— 经营性现金流仍为负,反映出业务模式的资金周转压力。但公司通过不分红的方式保留更多资金投向研发和扩张,展现出对长期发展的战略定力。

总体而言,这份财报不仅体现了科锐国际在“基本盘”上的稳健增长,更展示出其在AI驱动的人力资源科技化转型上的持续进展。在“稳就业”和“新质生产力”的政策环境下,科锐国际正在逐步从传统人力资源服务商,转型为具备技术与平台化优势的综合型人才解决方案提供商。

-

财报

财报

【财报】Workday公布2026财年第二季度财报:营收23.48亿美元,同比增长12.6%

HRTech概述:Workday公布2026财年Q2财报:营收23.48亿美元,同比增长12.6%;其中订阅收入21.69亿美元,同比增长14.0%。营业收入达2.48亿美元,利润率10.6%,非GAAP营业H利润率更是提升至29%。摊薄每股收益0.84美元,非GAAP每股收益2.21美元。订阅积压订单规模达253.7亿美元,同比增长17.6%,显示未来业务增长潜力。Workday近期收购AI招聘平台Paradox和低代码AI平台Flowise,并成立Workday Government,服务美国政府客户。

加利福尼亚州普莱森顿, 2025 年 8 月 21 日Workday , Inc. (NASDAQ: WDAY )今天公布了截至 2025 年 7 月 31 日的 2026 财年第二季度业绩。

2026财年第二季度业绩

总营收为23.48亿美元,较2025财年第二季度增长12.6%。订阅营收为21.69亿美元,较去年同期增长14.0%。

营业利润为2.48亿美元,占营收的10.6%;去年同期营业利润为1.11亿美元,占营收的5.3%。第二季度非公认会计准则营业利润为6.80亿美元,占营收的29.0%;去年同期非公认会计准则营业利润为5.18亿美元,占营收的24.9% 。1

每股摊薄净收益为0.84 美元,而2025 财年第二季度每股摊薄净收益为0.49 美元。非公认会计准则每股摊薄净收益为2.21 美元,而去年同期非公认会计准则每股摊薄净收益为1.75 美元。1

12个月订阅收入积压订单为79.1亿美元,较去年同期增长16.4%。总订阅收入积压订单为253.7亿美元,同比增长17.6%。

运营现金流为6.16 亿美元,去年同期为5.71 亿美元。自由现金流为5.88 亿美元,去年同期为5.16 亿美元。1

作为股票回购计划的一部分, Workday 以2.99 亿美元回购了约 120 万股 A 类普通股。

截至2025 年 7 月 31 日,现金、现金等价物及有价证券为81.9 亿美元。

新闻评论

Workday首席执行官卡尔·埃森巴赫表示:“Workday本季度业绩表现稳健,这得益于我们的人工智能和平台创新、国际化发展势头以及持续与我们共同成长的生态系统。客户选择Workday,是因为我们帮助他们释放当下的价值,并为未来做好准备——无论是引领人工智能转型、精简运营,还是为员工创造更有意义的工作。”

Workday 首席财务官Zane Rowe表示:“我们第二季度的业绩反映了我们平台的强劲表现,以及我们在多项增长计划上的持续进展。秉承上半年的强劲势头,并考虑到对 Paradox 的收购,我们将 2026 财年的订阅收入预期上调至88.15 亿美元,增幅达 14%,同时将 2026 财年非 GAAP 运营利润率预期上调至约 29%。”

近期业务亮点

Workday 迎来了包括 Banamex、家乐福、Masan Group、Memorial Health 和Red Coats在内的新客户,并扩大了与 Google、Nationwide Insurance、澳洲航空、Randstad、东京电子和弗吉尼亚大学的现有合作关系。

Workday 达成了最终协议,收购Paradox,这是一家使用对话式 AI 简化求职过程每一步的候选人体验代理,并收购了Flowis e,这是一个可以轻松构建 AI 代理的低代码平台。

Workday 推出了新的AI 开发人员工具集,并推出了Workday 代理合作伙伴网络,这是一个由合作伙伴组成的全球生态系统,旨在构建可与 Workday 代理记录系统相连接的 AI 代理。

Workday 成立了Workday Government,这是一家致力于服务美国政府的新子公司。

Workday 客户社区目前拥有超过 7500 万名签约用户,占财富 500 强企业的 65% 以上。

DailyPay 被指定为 Workday 的按需付费战略合作伙伴,让员工在发薪日之前更容易获得应得的工资。

Workday 通过扩大团队来扩大其在印度的业务,包括任命Sunil Jose为印度总裁,并承诺从当地数据中心提供服务。

Workday 被评为 2025 年 Gartner ®魔力象限™美国地方政府云端 ERP领导者1。

Workday VNDLY 在Everest Group 的供应商管理系统 (VMS) PEAK Matrix® 评估 2025 中被评为领导者和明星表演者。

Workday 在 2025 年 Gartner ® Peer Insights™ 客户 之声评选中被评为“以服务为中心的企业的云 ERP ”、 “财务规划软件3 ”和“适用于 1,000 名以上员工企业的云 HCM 套件4 ”的客户选择奖。

财务展望

Workday 对截至2025 年 10 月 31 日的2026 财年第三季度提供以下指导:

订阅收入达22.35亿美元,增长14.1%

非公认会计准则营业利润率为 28.0% 1

Workday 正在更新截至 2026年 1 月 31 日的2026 财年全年业绩指引,具体如下:

订阅收入达88.15亿美元,增长14.2%

非公认会计准则营业利润率为 29.0% 1

关于Workday

Workday是一个用于管理人员、资金和代理 的人工智能平台。Workday 平台以人工智能为核心,旨在帮助客户提升员工素质、增强工作效率并推动业务持续发展。Workday 已被全球超过 11,000 家企业和各行各业使用,涵盖中型企业到超过 65% 的《财富》500 强企业。欲了解更多关于 Workday 的信息,请访问 workday.com。

© 2025 Workday, Inc. 保留所有权利。Workday 和 Workday 徽标是 Workday, Inc. 的注册商标。所有其他品牌和产品名称均为其各自所有者的商标或注册商标。

-

财报

财报

【财报】云学堂公布2025年上半年财报:毛利率提升至65% 盈利能力持续改善

美东时间8月20日,绚星智慧科技的母公司、纳斯达克上市企业云学堂(YXT.com,NASDAQ:YXT)公布2025年上半年未经审计财报。财报显示,2025年1至6月,公司实现总收入1.529亿元人民币,毛利率同比提升4.0个百分点至65.1%;同时,调整后净亏损较去年同期收窄15.0%。这一表现凸显出公司在聚焦大型企业客户战略下,通过AI技术赋能与持续的成本优化,有效提升了整体运营效率。

从财务表现来看,云学堂在战略转型中的运营质量实现持续优化。

财报显示,2025年上半年,公司总收入为1.529亿元人民币,较上年同期有所下降,主要受两方面因素影响:一是2024年起对中欧出版集团有限公司的财务报表不再合并,导致收入减少;二是公司战略性聚焦于对企业培训解决方案有稳定且强劲需求的大型企业,导致了小型客户数量和相应收入波动。

公司盈利能力持续改善。毛利率从去年同期的61.1%提升至65.1%,主要得益于公司新的战略目标聚焦于大型订阅客户,和成本费用的持续管控。其中,公司的销售与营销费用为6190万元(约合860万美元),较去年同期减少13.5%。

同时,2025年上半年,反映核心运营状况的调整后净亏损为6400万元,较去年同期减少1130万元,同比收窄约15.0%,显示出公司在收入结构优化与费用管控上的显著成效。

云学堂CFO曹申在财报中表示,“公司在通往盈利方面取得了卓有成效的进展,主要是由于毛利率的增长,这反映了公司的成本优化和产品改进的结果,毛利率增长反映了公司向更高价值产品的成功转型,特别是我们的人工智能驱动的企业学习解决方案。”

现金流储备方面,截至2025年6月30日,公司持有的现金及现金等价物、受限制货币资金和短期投资总计为2.357亿元人民币,保持了健康的流动性水平,为战略推进提供坚实支撑。

AI赋能产品升级 智能生产力赛道前景可期

对于上半年的业绩表现,云学堂董事、创始人兼董事会主席卢睿泽表示:“在不断变化的市场环境中,公司成功地将人工智能驱动的企业学习解决方案纳入产品组合中,在战略上专注于大型企业客户的同时,保持了强大的客户留存率。这一战略重点反映了更广泛的行业转变,因为企业越来越重视可衡量的劳动生产力的提升,而不是传统的培训指标。此外,我们的人工智能教练驱动模式超越了传统的基于课程的培训,提供了适应性、互动式学习和个性化辅导。这一战略推动了我们与人工智能相关的产品收入的快速增长,显著提高了企业生产力。”

从业务进展来看,云学堂的AI布局持续深化。2025年上半年,公司AI相关产品月经常性收入(MRR)较去年同期增长150%。

目前,通过AI技术,公司在企业学习场景中实现了多重创新,例如为员工提供模拟对话练习、方案案例智能推荐、关键要点实时提醒等功能,将学习深度融入工作流程,提升人才培养效率

-

财报

财报

【财报】Upwork Q2营收创1.95亿美元新高:AI驱动平台重构自由职业生态,企业级用工战略成未来增长支点

2025年8月,Upwork公布其2025年第二季度财报,业绩再次刷新历史纪录。公司实现营收1.949亿美元,同比增长1%;净利润3270万美元,同比增长47%;调整后EBITDA为5710万美元,同比增长40%,EBITDA利润率达到29%,创下平台运营历史最佳水平。

而在这组亮眼的数字背后,Upwork已不再是传统意义上的“自由职业平台”,而是在AI时代重新定义了**“人机协同工作市场”**的角色,并瞄准了更大体量的企业级灵活用工市场。

AI赋能:从工具到生产力核心

Upwork首席执行官 Hayden Brown 在财报中明确指出,平台在本季度“全面释放了AI驱动的业务价值”。代表性成果之一是平台自研的智能助手 Uma™ 的快速演进。作为平台的“Mindful AI”代表,Uma™不仅完成从搜索推荐到即时面试、任务推荐、视频会议的全链路升级,其自动化提案工具 Proposal Writer 使用率也大幅提升,自由职业者使用该功能提交项目提案的数量增长了58%。

值得注意的是,AI相关工作的总交易额(GSV)同比增长30%,其中 Prompt Engineering 子类增长更是高达51%。AI已不再只是平台的“服务分类”,而成为带动全平台交易结构复杂化、高端化的主轴——AI类项目的人均支出是平台平均的3倍,单一项目的工作时长也创下历史新高。

客户质量上升:平台“深度”优于“广度”

虽然财报显示活跃客户总数从去年同期的86.8万下降至79.6万,下降幅度达8%,但平台整体交易额(GSV)基本持平,仅微降0.6%。更值得关注的是,平均每位客户的GSV上涨至5002美元,同比增加5%,说明Upwork正逐步摆脱“零散、低价”的平台形象,朝着高价值、高复杂度任务的方向转型。

这与平台在客户体验与货币化策略上的努力密切相关。例如 Upwork 推出的 Business Plus 产品,专门面向 SMB 客户提供定制化服务包。该产品本季度的交易额同比增长190%,活跃客户数环比增长45%,35%为新客户,说明平台正在成功吸引并转化更高意愿付费的客户群体。

企业用工:Bubty 与 Ascen 提供全栈解决方案

Upwork在本季度最具战略意义的动作,莫过于对荷兰平台 Bubty 的收购以及对美国数字用工平台 Ascen 的收购协议达成。两者将并入Upwork旗下新成立的企业子公司,专门服务中大型企业客户的全套“外部人力资源”需求。

Bubty 提供企业自建人才池和多样化用工管理工具,支持从自由职业者到W-2类合同工的不同合同形式;Ascen 则聚焦于W-2合同工的API集成与管理。这使得Upwork具备了服务“外包、SOW、Staff Augmentation、EOR、AOR”等多元雇佣模式的能力,向着全球6500亿美元的企业灵活用工市场进军。

这也宣告Upwork的定位已经从“自由职业撮合平台”转向“全球用工解决方案提供商”,其竞争对手不再局限于Freelancer.com或Fiverr,而包括 Deel、Remote、Papaya Global 等新一代合规用工基础设施平台。

内部效率革命:AI渗透平台各项运营流程

除了前端客户和项目侧的AI应用,Upwork还披露了其内部AI基础设施的革新成果。AI目前已参与超过35%的平台工程代码产出,并通过微调大模型对任务匹配质量进行评估,大幅缩短开发周期,降低70%以上的迭代成本。

在客户服务方面,AI客服“Upwork Assist”已完成从聊天到语音渠道的覆盖,试点阶段 adoption rate 超过80%。这说明平台正在通过 AI 重新定义内部运营效率与用户支持体验,进一步压缩运营成本空间。

财务表现稳健,持续释放自由现金流

财报还显示,Upwork第二季度自由现金流为6560万美元,同比增长85%;经营活动净现金流为7250万美元,同比大增近一倍。公司在股票回购上保持谨慎,在过去六个月中回购7092万美元股份,同时保持约6亿美元的现金与市场性证券储备。

公司上调了全年指引,预计全年营收在7.65亿至7.75亿美元之间,调整后EBITDA将达到2.06亿至2.14亿美元,非GAAP每股收益在1.14至1.18美元之间。

行业趋势:人机共融 + 企业主导 = 下一代工作平台标准

Upwork的这份财报不仅彰显其平台能力和战略前瞻性,也反映出整个行业的发展路径正在发生根本性转变。

AI技能与AI工作已成为平台流量和收入的关键引擎,未来平台将围绕AI构建“任务管理+人才匹配+履约交付”的闭环生态。

大型企业对平台化用工的接受度正在上升,尤其是在高技能人才、短期项目和项目制协作场景中,EOR与AOR结合平台撮合将成为主流配置。

平台之间的差异化壁垒将来自于对“合规+服务”的掌控深度,单纯连接人与项目的模式正在过时,服务能力、数据能力与智能化体验才是核心竞争力。

在AI主导的新时代,Upwork 正在以极具战略性的步伐,从撮合市场走向平台化基础设施。在全球人才流动日益复杂、合规要求日益严格的背景下,其对AI与企业用工服务的双重投资,或将决定它能否在未来五年里,从“最大自由职业平台”变为“全球工作解决方案平台”的范式级跃迁者。

-

财报

财报

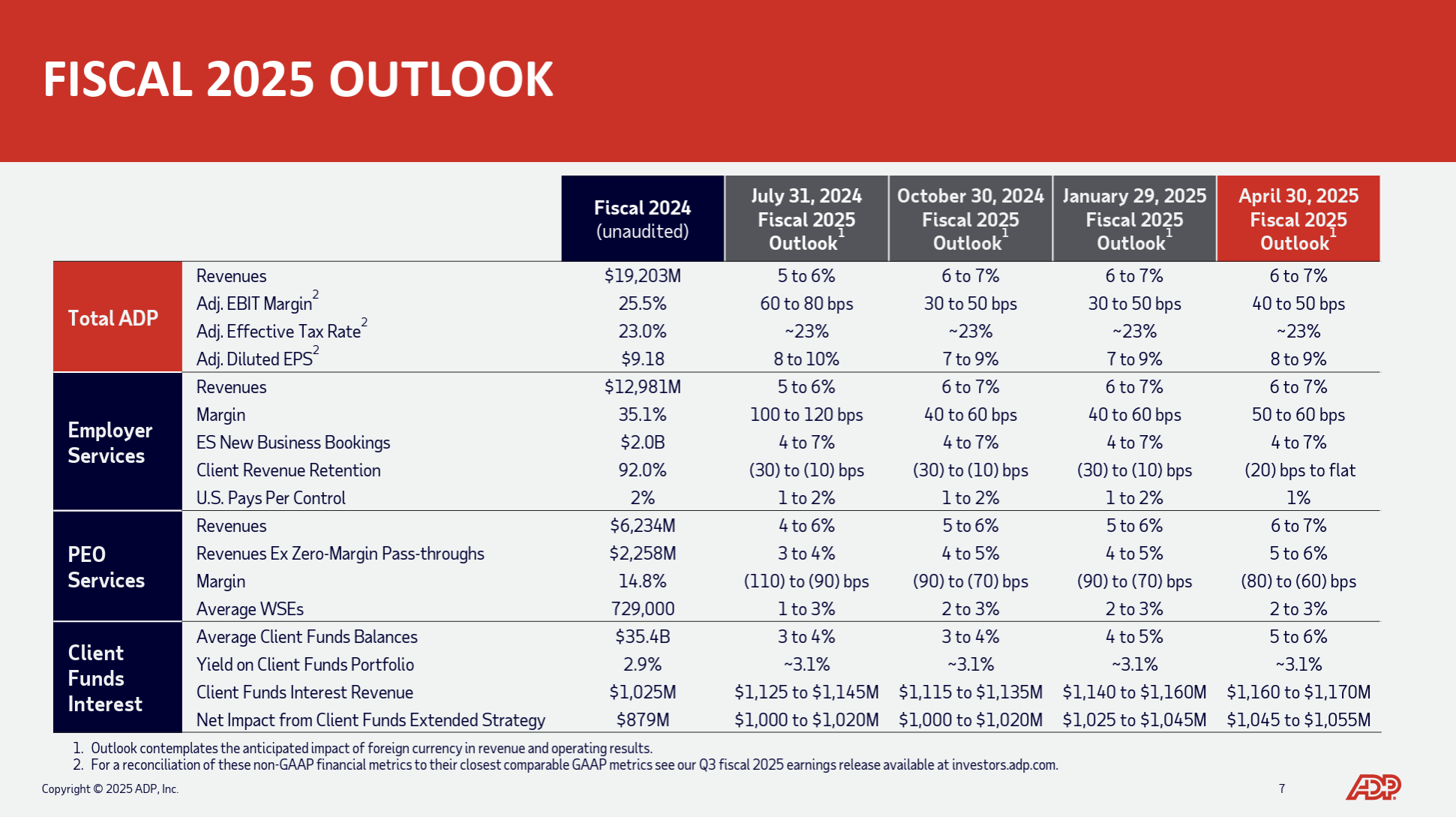

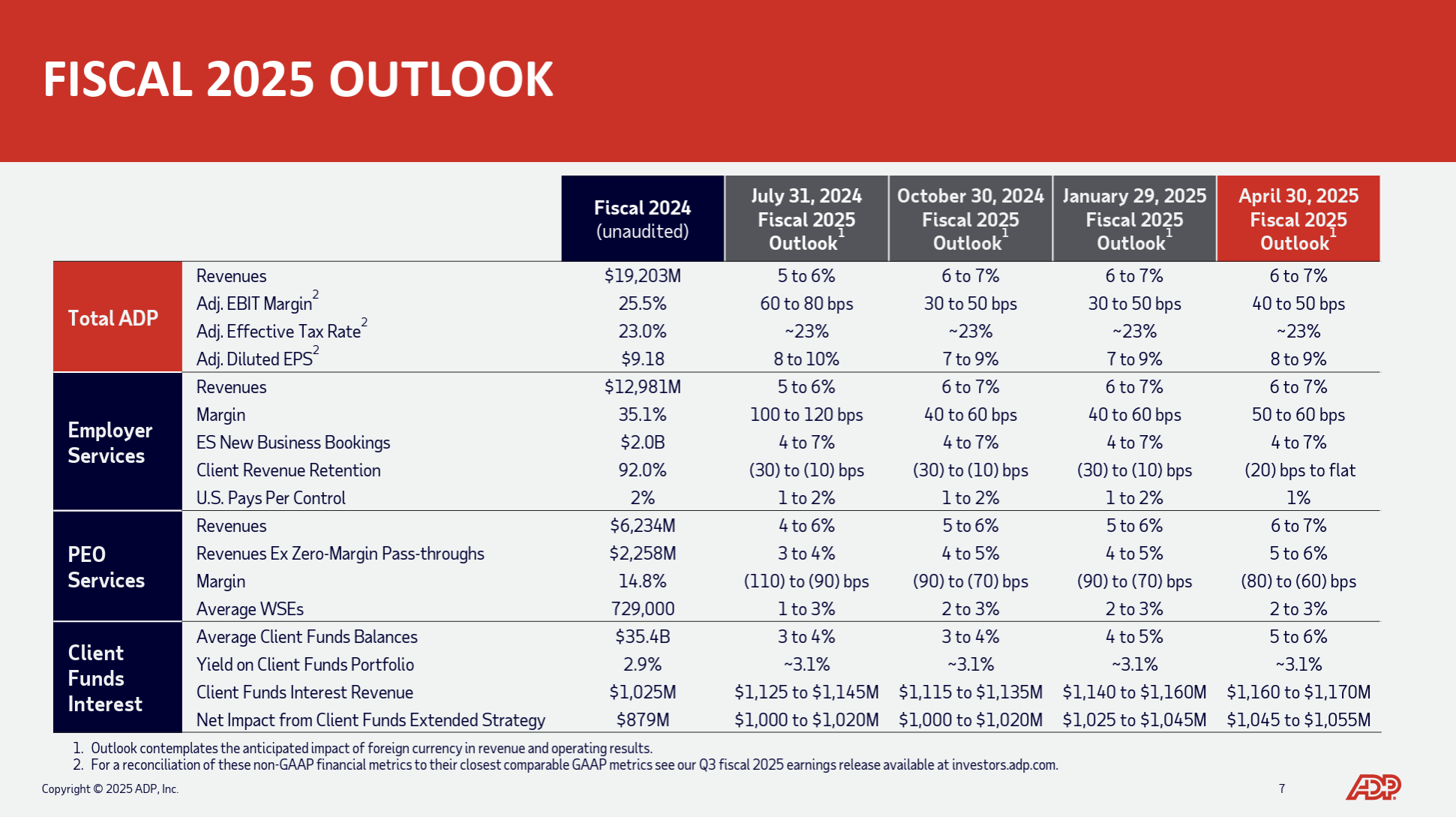

ADP公布2025财年Q3营收:增长6%,达到56亿美元,同时上调全年业绩和利润!

HRTech概述:在2025财年第三季度,ADP展现出稳健的财务表现,收入同比增长6%,达到56亿美元,主要得益于Employer Services(雇主服务)和PEO Services(专业雇主组织服务)两大业务板块的良好表现。调整后息税前利润(EBIT)增长6%,达16亿美元,利润率为29.3%;调整后稀释每股收益(EPS)同样增长6%,达到3.06美元。ADP凭借创新产品、高客户满意度、新业务签约增长,以及对墨西哥薪资平台PEI的收购,持续增强全球薪资能力,展现出强劲的业务动能。公司同时上调了全年调整后利润与利润率的预期,表明对全年业绩充满信心。

核心数据概览:

收入同比增长6%,达56亿美元;按有机固定汇率计算亦增长6%

净利润同比增长5%,达12亿美元;调整后净利润同样增长5%

调整后EBIT同比增长6%,至16亿美元;利润率提升10个基点,达29.3%

稀释每股收益(EPS)增长6%,达3.06美元;调整后EPS亦为3.06美元

上调全年EBIT利润率与调整后EPS增长指引

新泽西州罗泽兰,2025年4月30日 —— 全球领先的人力资本管理(HCM)技术公司ADP(纳斯达克代码:ADP)今日公布其2025财年第三季度财务业绩,并更新全年展望。

2025财年第三季度综合业绩

与去年同期相比,公司本季度收入增长6%,达56亿美元(按有机固定汇率计算同样增长6%)。净利润增长5%,达12亿美元;调整后净利润亦增长5%。调整后EBIT增长6%,为16亿美元,利润率提升至29.3%。本季度的有效税率为23.0%(报告与调整口径一致)。稀释后EPS为3.06美元,同比增长6%;调整后EPS也增长6%,同为3.06美元。

ADP总裁兼首席执行官 Maria Black 表示:“我们强劲的第三季度业绩体现了公司业务的稳健性与一致性,也离不开全体员工的努力,他们推动了客户满意度创下新高。随着职场不断演变,我们将继续推进战略,凭借广泛而坚实的业务组合、领先的产品方案及卓越的服务体验,引领行业变革。”

首席财务官 Don McGuire 表示:“我们第三季度在收入与利润方面均取得积极成果,为全年强劲表现打下基础。我们将继续专注于达成营收和盈利承诺,同时持续加大业务投资,驱动可持续的长期增长。”

分业务板块表现

雇主服务(Employer Services)

该板块提供全面的全球人力资本管理与人力资源外包解决方案。与去年同期相比:

收入增长5%(报告口径与有机固定汇率口径一致)

美国“每账户支付人数”增长1%

利润率提升20个基点

PEO服务(Professional Employer Organization)

该板块提供全面的就业管理外包服务。与去年同期相比:

收入增长7%

剔除零利润福利转移部分后,实际收入增长8%

工作场所平均付薪员工数量增长2%,达约74.8万人

利润率保持不变

客户资金利息收入

ADP坚持以客户资金的安全性、流动性与多样性为核心投资策略,投资组合多数为AAA/AA评级。与去年同期相比:

客户资金利息收入增长11%,达3.55亿美元

客户平均资金余额增长7%,达445亿美元

客户资金平均利率提升10个基点,至3.2%

2025财年展望

本财年展望部分为调整后数据,已剔除如下影响因素:

2024财年与业务转型相关的500万美元税前费用

2024财年法律事项的400万美元税前冲回

2024财年与劳动力优化相关的4200万美元税前费用

综合全年展望(2025财年):

收入增长:6%至7%

调整后EBIT利润率提升:40至50个基点

调整后有效税率:约23%

EPS增长:9%至10%

调整后EPS增长:8%至9%

雇主服务展望(2025财年):

收入增长:6%至7%

利润率提升:50至60个基点

新业务签约增长:4%至7%

客户营收留存率变动:下降20个基点至持平

美国“每账户支付人数”增长:约1%

PEO服务展望(2025财年):

收入增长:6%至7%

剔除零利润部分后收入增长:5%至6%

利润率下降:60至80个基点

工作场所平均员工人数增长:2%至3%

关于ADP(纳斯达克代码:ADP)

ADP致力于通过先进技术、卓越服务和创新体验,打造更高效的工作方式,帮助人们实现潜能。公司服务范围涵盖:人力资源、人才管理、时间管理、福利管理与薪资服务。以数据为驱动,以人为本,更多信息请访问 ADP.com。

-

财报

财报

【财报】猎聘发布2024年财报:营收20.81亿人民币,净利润1.75亿,B端承压,C端增长,AI重塑盈利模型

HRTech 概述:同道猎聘集团(以下简称猎聘)发布2024年度财报,全年实现营收20.81亿元,同比下降8.8%;净利润大幅跃升至1.75亿元,同比增长近10倍,归母净利润达1.33亿元(同比增长176倍)。个人服务收入增长23.1%,AI技术全面嵌入招聘流程。企业客户数降至6.79万家。公司持有现金8.10亿元,宣派特别股息每股0.42港元。2025年,猎聘将全面升级B端AI版本,聚焦中高端人才市场智能化服务。全球最新HR科技资讯,请关注HRTechChina

刚刚(以下简称猎聘)发布了2024年财报显示,尽管整体营收同比下降8.8%至20.81亿元人民币,但公司实现了业绩的重大反转,净利润同比增长近10倍至1.75亿元,归母净利润达1.33亿元,较2023年增长176倍,显示出公司在业务结构调整、成本优化和AI技术应用等方面成效显著。

收入承压,但利润实现爆发性增长

截至2024年12月31日,猎聘集团实现营业收入20.81亿元人民币,较2023年的22.82亿元下降约8.8%。尽管营收小幅回落,但公司整体盈利能力大幅提升。

全年毛利润为15.83亿元,同比下降6.7%。毛利率为76.1%,较2023年提升了1.8个百分点,显示公司在优化成本结构与提升高毛利业务占比方面取得初步成效。

2024年,猎聘集团实现净利润1.75亿元,较上年同期的0.17亿元增长近10倍,标志着公司自疫情以来首次实现业绩反转。

其中,归属于母公司股东的净利润为1.33亿元,同比增长高达176倍(2023年为750万元),为上市以来最显著的利润增长记录之一。

按非通用会计准则(Non-IFRS)计算,公司2024年实现的归母净利润为1.70亿元,同比增长61.1%;经营利润为2.29亿元,同比增长64.9%。即便剔除一次性影响因素,公司主营业务盈利能力仍表现强劲。

财务结构稳健,现金流与分红并重

猎聘在费用控制方面取得显著成果。全年销售与营销费用、行政费用、研发费用等运营成本均有所下降,合计减少近3亿元。

截至2024年底,猎聘集团的现金及现金等价物余额为8.10亿元,同比增长21.5%,保持了良好的资金流动性。

全年经营活动净现金流为0.93亿元,投资活动现金流净流入为1.79亿元。财报显示,公司持续优化资产配置与投资结构。

截至报告期末,公司资本负债率仅为1.27%,几乎无重大长期债务,整体财务结构保持稳健。

此外,公司宣布派发每股0.42港元的特别股息,预计于2025年5月8日完成派发,表明管理层在强化企业内生成长的同时,也积极回馈股东。

B端承压,C端业务逆势增长

从业务结构来看,猎聘在2024年对企业端与个人端业务进行了有效梳理与结构优化。

企业服务收入为17.61亿元,同比下降12.9%,占全年总营收的84.6%。

企业客户数量降至6.79万家,同比减少5.7%,反映出中小企业在招聘端的谨慎态度仍未完全修复。

在宏观经济不确定性影响下,企业招聘预算趋于保守,B端业务承压明显。

相比之下,个人用户业务实现了逆势增长:

个人服务收入为3.18亿元,同比增长23.1%,占总营收15.3%。

年付费用户数量达到123,390人,同比增长20.2%。

猎聘平台注册用户总数突破1.05亿,平均年薪为19.1万元,基本保持稳定。

猎聘表示,随着高潜力个人用户的付费意愿持续增强,公司将进一步拓展职业服务场景,强化C端产品商业化路径。

AI战略全面落地,推动招聘智能化重塑

2024年,猎聘集团继续加码AI技术战略,逐步构建“AI驱动的招聘服务全链条”,核心场景包括职位发布、人才推荐、简历解析、面试评估及结果反馈。

核心AI产品包括:

Doris AI面试官5.0:基于多模态AI技术进行候选人语言分析、行为识别与情绪判断,具备95%的面试评估一致性,已广泛应用于中高端岗位的首轮筛选。

AI Agent 智能推荐系统:结合招聘顾问行为标签、行业数据和历史交付表现,为企业自动推荐最匹配人才,在四季度已覆盖超过1/3的客户群体。

AI智能邀约系统与AI快读系统:实现对简历的多维度结构化解析,并自动完成人才邀约,显著提升顾问工作效率。

AI能力的全链路渗透,不仅提升了企业招聘流程的智能化程度,也优化了平台内部运营资源配置,有效压缩了履约周期与成本结构。

多猎平台协同网络成型,打造数字猎头生态

报告期内,猎聘持续拓展旗下多猎RCN平台(Recruiter Collaboration Network),构建覆盖全国的数字化猎头协作网络。

全年累计职位需求近10万个

参与合作的猎企比例超过91%

借助数据赋能与工具统一,猎企与企业端实现了更高效的信息流、人才流与交付协同

该平台已成为猎聘中高端招聘市场战略的重要组成,帮助中小型猎头企业实现数字转型和业务协同增长。

展望2025:全面迈入AI招聘平台新阶段

管理层在财报中表示,猎聘2025年将启动新一轮产品升级计划,全面推出企业端AI版本,以实现招聘场景的智能化闭环。从“工具型平台”转向“智能代理平台”将是公司未来的战略重心。

此外,猎聘将加强“岗位—能力—人才”三维匹配系统的智能测评模块,围绕AI+评估+服务能力布局下一代招聘基础设施。

新兴行业(如AI、新能源、物流、生命科学等)也被列为重点开拓领域,猎聘将进一步深化与头部企业的定制化合作。

结语:穿越周期,AI重塑盈利模型

尽管2024年中国招聘市场整体仍处于恢复期,猎聘集团已凭借强大的技术投入与精准的业务调整实现逆势突围。净利润增长近10倍,不仅是一份财务成绩单,更是公司在AI时代重构招聘价值链的重要节点。

站在2025年起点,猎聘的“人才科技平台”角色正在进一步明确。在AI能力与组织能力同步进化的基础上,公司有望在下一阶段稳步提升平台盈利弹性,夯实其在中高端招聘市场的领先地位。

-

财报

财报

云学堂更名绚星智慧科技,发布海外品牌 Radnova,总部设立在新加坡,同时发布2024年财报,营收 3.31亿人民币

HRTech快讯:云学堂正式更名为 绚星智慧科技,海外品牌启用 Radnova,并在 新加坡设立海外总部,加速全球化布局。2024年公司实现营收 3.31亿元人民币,若剔除中欧出版集团影响,主营业务同比增长 1%。董事会已批准总额 1000万美元的股票回购计划,并完成全部可赎回优先股的转换,进一步优化资本结构、增强股东价值。截至年底,公司账面现金及等价物达 4.18亿元人民币。

全球最新HR科技资讯,请关注HRTechChina

2025年3月27日,全球企业生产力解决方案提供商云学堂 宣布正式完成品牌升级,绚星智慧科技(Radnova),公司定位为企业智能生产力建设服务商,专注于推动企业组织与生产力的智能化革新。并同步发布了截至2024年12月31日的未经审计年度财务报告。此次更名标志着公司从“中国企业学习平台”正式迈向“全球AI驱动的企业生产力解决方案提供者”。

品牌焕新:Radnova承载全球化战略愿景

根据官方公告,Radnova 将成为公司未来国际市场统一使用的品牌名称,寓意“用技术点亮组织智慧与创新”。在品牌升级的同时,公司已于新加坡设立海外总部,为其国际业务拓展提供坚实基础。公司在中国的运营主体也同步更名为“江苏绚星智慧科技有限公司”。

云学堂表示,此次品牌升级不仅是名称的更换,更是战略重塑的体现。公司将以“AI赋能企业生产力”为核心方向,在数字学习基础上拓展人才管理与AI智能协同产品线。

财报亮点:亏损大幅收窄,AI转型成果初现

在财务层面,云学堂 2024年全年收入为人民币3.31亿元,若剔除中欧出版集团的剥离影响,主营收入同比增长1%。更值得关注的是,净亏损从上年的2.30亿元大幅收窄至9210万元,降幅高达59.9%,显示出运营效率的显著改善。

公司毛利率提升至61.8%,三条AI新业务线已进入客户验证阶段,面向大型企业客户提供更具智能化与协同性的学习与人才发展解决方案。受AI产品与大客户策略推动,云学堂正加速从订阅型学习平台向全面的企业生产力平台转型。

回购计划与资本结构优化同步进行

为进一步回馈股东,公司董事会已批准一项最高1000万美元的股票回购计划,回购将在未来两年内视市场情况择机执行。与此同时,云学堂也完成了对全部可赎回优先股的转换,资本结构更加稳健。截至2024年末,公司拥有现金、等价物及长期存款共计4.18亿元人民币,为后续发展提供充足资金保障。

向AI驱动的未来迈进

绚星智慧科技(Radnova)创始人兼董事长卢睿泽表示:“我们正处于AI重塑企业服务模式的关键时刻,绚星智慧科技(Radnova)将持续深化技术研发,强化全球布局,推动中国企业SaaS品牌走向世界。”未来,公司将在AI人才学习、组织发展、知识协同等领域推出更多企业级解决方案,构建可持续增长的全球业务版图。

-

财报

财报

BOSS直聘发布2024年财报:全年营收73.56亿元,净利润15.67亿元,同比增长42.6%

HRTech概要:BOSS直聘财报显示2024年总营收达73.56亿元人民币,同比增长23.6%,净利润增长42.6%至15.67亿元人民币,平台用户持续扩大,月活跃用户达5300万,付费企业客户突破610万,双向增长驱动业务持续突破。技术创新成为增长核心。KANZHUN推出Nanbeige大模型与DeepSeek AI,打造智能招聘解决方案,优化求职者与企业的精准匹配。同时,BOSS直聘全年累计回购2.29亿美元股份,展现长期发展信心。

财报发布后,美股开盘BOSS直聘股价为19.05美元,截止3月11日美股收盘,价格为18.27美元,市值600亿人民币。在3月的全球人力资源上市公司创新品牌中排名第八,超过澳大利亚的知名招聘网站Seek,为中国市值最高的人力资源上市公司。更多全球HR科技最新动态,请关注HRTechChina

北京,2025 年 3 月 11 日—中国领先的在线招聘平台看准网有限公司(“BOSS直聘”或“公司”)(纳斯达克股票代码:BZ;香港交易所代码:2076)今天公布了截至 2024 年 12 月 31 日的本季度和全年未经审计的财务业绩。

2024 年第四季度和全年亮点

截至 2024 年 12 月 31 日止十二个月的付费企业客户总数1为 610 万,较截至 2023 年 12 月 31 日止十二个月的 520 万增加 17.3%。

2024 年第四季度的平均月活跃用户(MAU) 2为 5270 万,较 2023 年同期的 4120 万增长 27.9%。2024年全年平均 MAU为 5300 万,较 2023 年全年的 4230 万增长 25.3%。

2024年第四季度收入为人民币18.236亿元(2.498亿美元),较2023年同期的人民币15.802亿元增长15.4%。 2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年的人民币59.520亿元增长23.6%。

2024年第四季度营业利润为人民币3.806亿元(约合5,210万美元),较2023年同期的人民币2.223亿元增长71.2%。 2024年第四季度经调整营业利润3为人民币6.588亿元(约合9,030万美元),较2023年同期的人民币5.197亿元增长26.8%。2024年全年营业利润为人民币11.729亿元(约合1.607亿美元),较2023年全年的人民币5.810亿元增长101.9%。2024年全年经调整营业利润为人民币23.166亿元(约合3.174亿美元),较2023年全年的人民币16.379亿元增长41.4%。 2023 年。

2024年第四季度净收入为人民币4.442亿元(6,090万美元),较2023年同期的人民币3.312亿元增长34.1%。 2024年第四季度经调整净收入3为人民币7.224亿元(9,900万美元),较2023年同期的人民币6.286亿元增长14.9%。 2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年的人民币10.992亿元增长42.6%。2024年全年经调整净收入为人民币27.107亿元(3.714亿美元),较2023年全年的人民币21.562亿元增长25.7%。

公司创始人、董事长兼首席执行官赵鹏表示:“过去一年,我们始终坚持以用户为中心,通过技术赋能提升产品能力和服务效率,不断深化对用户需求的理解。在行业环境变化的背景下,我们以用户为中心的增长策略带动了结构性业务进展,实现了收入和盈利的双提升。技术能力和创新是我们的核心DNA。通过整合自有模型‘南北格’、首个招聘专用大型语言模型和DeepSeek的部署,我们已成功为求职者和招聘者推出了一系列人工智能产品和解决方案,包括人工智能代理。这些进步使我们站在探索前沿人工智能应用的前沿,这些应用正在重塑在线招聘的未来。”

公司首席财务官张宇先生表示:“我们很高兴取得稳健的财务业绩。2024 年,我们的收入同比增长 23.6%,这得益于持续、高质量的用户增长以及通过持续服务创新增强的货币化能力。值得注意的是,我们的调整后营业利润率创下 31.5% 的新高,这得益于我们有效的业务模式、改进的营销和运营效率带来的强劲运营杠杆。”

_________________________

1 付费企业客户是指我们从中确认在线招聘服务收入的企业用户和公司账户。

2 月活跃用户是指在给定月份内至少登录过我们移动应用程序一次的经过验证的用户账户数量,包括求职者和企业用户。

3 这是非公认会计准则财务指标,不包括股权激励费用的影响。有关非公认会计准则财务指标的更多信息,请参阅“非公认会计准则财务指标”部分。

2024 年第四季度财务业绩

收入

2024 年第四季度收入为人民币 18.236 亿元(2.498 亿美元),较 2023 年同期的人民币 15.802 亿元增长 15.4%。

2024 年第四季度在线招聘服务面向企业客户的收入为人民币 18.041 亿元(2.472 亿美元),较 2023 年同期的人民币 15.667 亿元增长 15.2%。这一增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年第四季度为人民币 1,950 万元(270 万美元),较 2023 年同期的人民币 1,350 万元增长 44.4%,主要受益于用户群的扩大。

营业成本及费用

2024 年第四季度总营业成本及费用为人民币 14.563 亿元(1.995 亿美元),较 2023 年同期的人民币 13.633 亿元增加 6.8%。2024 年第四季度总股权激励费用为人民币 2.782 亿元(3810 万美元),较 2023 年同期的人民币 2.974 亿元减少 6.5%。

2024 年第四季度的营业成本为人民币 3.137 亿元(4,300 万美元),较 2023 年同期的人民币 2.748 亿元增长 14.2%,主要由于其他业务相关成本增加。

2024 年第四季度销售及营销费用为人民币 4.263 亿元(5840 万美元),较 2023 年同期的人民币 4.335 亿元下降 1.7%,主要由于广告和营销费用减少,但被员工相关费用的增加所抵消。

2024 年第四季度研发费用为人民币 4.404 亿元(6030 万美元),较 2023 年同期的人民币 4.302 亿元增长 2.4%,主要由于技术投入增加,但员工相关费用的减少在很大程度上抵消了这一变化。

2024 年第四季度的一般及行政费用为人民币 2.758 亿元(3780 万美元),较 2023 年同期的人民币 2.248 亿元增加 22.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024 年第四季度营业收入为人民币 3.806 亿元(5210 万美元),较 2023 年同期的人民币 2.223 亿元增长 71.2%。

2024 年第四季度调整后营业收入为人民币 6.588 亿元(9030 万美元),较 2023 年同期的人民币 5.197 亿元增长 26.8%。

净收入和调整后净收入

2024年第四季度净收入为人民币4.442亿元(6090万美元),较2023年同期的人民币3.312亿元增长34.1%。

2024 年第四季度调整后净收入为人民币 7.224 亿元(9900 万美元),较 2023 年同期的人民币 6.286 亿元增长 14.9%。

每股美国存托凭证净利润及调整后每股美国存托凭证净利润

2024年第四季度归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为1.03元人民币(0.14美元)和1.00元人民币(0.14美元),而2023年同期每股美国存托凭证基本净利润和摊薄净利润分别为0.76元人民币和0.73元人民币。

2024 年第四季度归属于普通股股东3的调整后每股 ADS 基本和摊薄净利润分别为人民币 1.67 元(0.23 美元)和人民币 1.62 元(0.22 美元),而 2023 年同期调整后每股 ADS 基本和摊薄净利润分别为人民币 1.43 元和人民币 1.39 元。

经营活动产生的净现金

2024 年第四季度经营活动产生的净现金为人民币 9.561 亿元(1.31 亿美元),较 2023 年同期的人民币 9.268 亿元增长 3.2%。

现金状况

截至 2024 年 12 月 31 日,现金及现金等价物、短期定期存款及短期投资余额为人民币 146.811 亿元(20.113 亿美元)。

2024 年全年财务业绩

收入

2024年全年收入为人民币73.557亿元(10.077亿美元),较2023年全年人民币59.52亿元增长23.6%。

2024年全年在线招聘服务面向企业客户的收入为人民币72.700亿元(9.960亿美元),较2023年全年的人民币58.891亿元增长23.4%。该增长主要得益于付费企业用户的增长。

其他服务收入主要包括向求职者提供的付费增值服务,2024 年全年为人民币 8570 万元(1170 万美元),较 2023 年全年的人民币 6290 万元增长 36.2%,主要受益于用户群的扩大。

营业成本及费用

2024年全年总营业成本及费用为人民币62.225亿元(8.525亿美元),较2023年全年人民币54.064亿元增长15.1%。2024年全年总股权激励费用为人民币11.437亿元(1.567亿美元),较2023年全年人民币10.570亿元增长8.2%。

2024 年全年营业成本为人民币 12.397 亿元(1.698 亿美元),较 2023 年全年的人民币 10.599 亿元增长 17.0%,主要由于服务器和带宽成本、支付处理成本以及与其他业务相关的成本增加。

2024年全年销售及营销费用为人民币20.731亿元(2.840亿美元),较2023年全年人民币19.912亿元增长4.1%,主要由于员工相关费用增加,但部分被广告及营销费用的减少所抵消。

2024年全年研发费用为人民币18.158亿元(2.488亿美元),较2023年全年人民币15.436亿元增长17.6%,主要由于技术投入增加。

2024年全年一般及行政开支为人民币10.939亿元(1.499亿美元),较2023年全年人民币8.118亿元增长34.7%,主要由于员工相关费用增加。

营业收入和调整后营业收入

2024年全年营业收入为人民币11.729亿元(1.607亿美元),较2023年全年人民币5.81亿元增长101.9%。

2024年全年调整后营业收入为人民币23.166亿元(3.174亿美元),较2023年全年人民币16.379亿元增长41.4%。

净收入和调整后净收入

2024年全年净收入为人民币15.670亿元(2.147亿美元),较2023年全年人民币10.992亿元增长42.6%。

2024年全年调整后净收入为人民币27.107亿元(3.714亿美元),较2023年全年人民币21.562亿元增长25.7%。

每股 ADS 净收益及调整后每股 ADS 净收益

2024年全年归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为3.59元人民币(0.49美元)和3.49元人民币(0.48美元),而2023年全年每股美国存托凭证基本净利润和摊薄净利润分别为2.53元人民币和2.44元人民币。

2024年全年调整后归属于普通股股东的每股美国存托凭证基本净利润和摊薄净利润分别为6.19元人民币(0.85美元)和6.00元人民币(0.82美元),而2023年全年调整后每股美国存托凭证基本净利润和摊薄净利润分别为4.96元人民币和4.78元。

经营活动产生的净现金

2024年全年经营活动净现金为人民币35.425亿元(4.853亿美元),较2023年全年人民币30.470亿元增长16.3%。

股票回购计划

2024 年 8 月,公司董事会批准了一项新的股份回购计划,该计划自 2024 年 8 月 29 日起生效,为期 12 个月,根据该计划,公司可回购最多 1.5 亿美元的股份(包括以美国存托凭证的形式)。此股份回购计划与之前的股份回购计划配合实施,后者于 2024 年 3 月 20 日生效,为期 12 个月,根据该计划,公司可回购最多 2 亿美元的股份(包括以美国存托凭证的形式)。

公司已于 2024 年第四季度回购了超过 9,000 万美元的股份,使 2024 年全年的回购总额达到约 2.29 亿美元(包括受托人从公开市场购买并以信托方式持有的股份),占截至 2024 年 12 月 31 日已发行在外的股份的 3.7%。这凸显了公司对长期增长前景的信心以及为股东提供持续回报的承诺。

前景

2025 年第一季度,公司目前预计总收入将在人民币 19.0 亿元至人民币 19.2 亿元之间,同比增长 11.5% 至 12.7%。此预测反映了公司当前对中国市场和运营状况的看法,这些看法可能会发生变化,截至本公告日仍无法合理准确地预测。

汇率

本公告包含将部分人民币金额按指定汇率转换为美元(“美元”)金额,仅为方便读者。除非另有说明,所有从人民币到美元的转换均按照美联储委员会 H.10 统计报告规定的 2024 年 12 月 31 日人民币 7.2993 元兑美元的汇率进行。本公司不保证所提及的人民币或美元金额可以按任何特定汇率或完全兑换成美元或人民币(视情况而定)。

非公认会计准则财务指标

在评估业务时,公司考虑并使用非公认会计准则财务指标,例如调整后的营业利润、调整后的净利润、调整后的归属于普通股股东的净利润、调整后的归属于普通股股东的每股普通股基本和摊薄净利润以及调整后的归属于普通股股东的每股美国存托凭证基本和摊薄净利润,作为审查和评估经营业绩的补充指标。公司通过从相关公认会计准则财务指标中排除股权激励费用(非现金费用)的影响来定义这些非公认会计准则财务指标。公司认为,这些非公认会计准则财务指标有助于识别业务中的潜在趋势,并有助于投资者评估公司的经营业绩。

非 GAAP 财务指标不符合美国 GAAP 规定,可能与其他公司使用的非 GAAP 信息不同。非 GAAP 财务指标作为分析工具有局限性,不应单独考虑或替代大多数直接可比的 GAAP 财务指标。公司鼓励投资者和其他人士全面审查其财务信息,而不要依赖单一财务指标。

本新闻稿末尾的“GAAP 和非 GAAP 结果的未经审计对账表”表格提供了非 GAAP 财务指标与最直接可比的 GAAP 财务指标的对账表。

安全港声明

本新闻稿包含根据美国 1995 年私人证券诉讼改革法的“安全港”规定作出的可能构成“前瞻性”陈述的陈述。这些前瞻性陈述可以通过诸如“将”、“预期”、“预计”、“目标”、“未来”、“打算”、“计划”、“相信”、“估计”、“可能”等术语和类似陈述来识别。本公司还可能在其向美国证券交易委员会提交的定期报告、在香港联合交易所有限公司网站上发布的公告、向股东提交的中期和年度报告、新闻稿和其他书面材料以及其高级职员、董事或员工向第三方作出的口头陈述中作出书面或口头的前瞻性陈述。非历史事实的陈述,包括但不限于有关本公司信念、计划和期望的陈述,均属于前瞻性陈述。前瞻性陈述涉及固有风险和不确定性。有关这些风险和其他风险的更多信息,请参阅本公司向美国证券交易委员会和香港联合交易所有限公司提交的文件。本新闻稿中提供的所有信息均截至本新闻稿发布之日,本公司不承担更新任何前瞻性声明的义务,除非适用法律另有规定。

关于 KANZHUN LIMITED

看准网运营中国领先的在线招聘平台BOSS直聘。公司通过高度互动的移动应用程序高效无缝地连接求职者和企业用户,这是一款变革性的产品,促进双向沟通,注重智能推荐,并在在线招聘过程中创造新的场景。得益于其庞大而多样化的用户群,BOSS直聘形成了强大的网络效应,提高了招聘效率并推动了快速扩张。

-

财报

财报

【财报】美国中小企业招聘网站ZipRecruiter发布2024年财报:全年营收4.74亿美元,净亏损1290万美元,股价暴跌18.72%

美国知名在线招聘平台ZipRecruiter(NYSE: ZIP)正式公布2024年财报。在全球招聘市场持续低迷的背景下,公司全年营收达到4.74亿美元,同比下降27%;调整后EBITDA达7800万美元,利润率16%;但净亏损1290万美元,净亏损率为**-3%,较2023年盈利4910万美元出现明显下滑。受财报表现不及市场预期影响,ZipRecruiter股价暴跌18.72%,从昨日收盘价6.73美元跌至5.47美元**,创下年度最低点。

财务数据承压,市场反应剧烈

ZipRecruiter 2024年的业绩显示,全球招聘市场需求下滑仍在持续,特别是中小企业(SMBs)招聘预算缩减,直接影响公司营收表现。2024年第四季度,公司营收1.11亿美元,同比下降18%,环比也有所下降。尽管公司采取了削减运营成本、优化营销投入等措施,维持了16%的调整后EBITDA利润率,但盈利能力下降令投资者感到担忧。

市场对ZipRecruiter的财务表现反应迅速,公司股价在财报发布后开盘即大幅跳水,当日股价从6.73美元最低跌至5.43美元,盘中跌幅一度超过19%。截至美东时间2月26日上午,ZipRecruiter股价暂报5.47美元,跌幅18.72%,市值降至5.7亿美元。

招聘市场低迷,企业招聘需求疲软

季度付费雇主(Q4 2024):57,833 家,同比下降18%,环比下降11%。

每家付费雇主平均收入:1,920 美元,与去年持平,表明市场需求仍未明显回暖。

平台流量增长:2024年 Q4 访问量同比增长15%,高于竞争对手10个百分点,但流量增长尚未完全转化为营收增长。

尽管ZipRecruiter在求职者端流量增长强劲,但由于招聘市场整体疲软,企业端营收增长未能同步,导致公司整体财务表现受限。特别是美国辞职率(Quits Rate)降至2015年以来最低水平,说明就业市场活跃度降低,进一步影响企业招聘需求。

业务优化与长期增长策略

面对招聘市场的不确定性,ZipRecruiter 在 2024 年加速产品创新,包括:

推出ZipIntro:提升雇主与候选人的互动效率。

升级简历数据库:优化AI匹配,提高精准度。

收购Breakroom:进入雇主评价市场,提升品牌影响力。

CEO Ian Siegel 表示:“尽管招聘市场经历挑战,我们仍然坚持产品创新与市场优化,并在求职者端获得了更多市场份额。随着经济回暖,我们相信ZipRecruiter能够抢占更多增长机会。”

2025年展望:市场回暖仍存不确定性

Q1 2025 财务指引:预计营收1.07亿至1.11亿美元,虽然环比下降2%,但相比2023年和2024年同期13%和10%的降幅,市场趋稳信号更加明显。

招聘市场复苏迹象:美国NFIB小企业信心指数在2024年12月达到2018年以来最高水平,且雇主账户重新激活率上升,表明招聘市场可能触底反弹。

投资者担忧盈利能力,股价短期承压

尽管ZipRecruiter的管理层对2025年持谨慎乐观态度,但投资者仍然对盈利能力表示担忧。公司连续两个季度营收下降,市场关注招聘市场复苏速度,以及ZipRecruiter是否能在企业招聘需求回暖前保持足够的财务韧性。

分析师认为,ZipRecruiter 2025年的关键挑战在于:

如何加速企业端增长,提升付费雇主数量。

如何通过AI优化提高用户转化率,提升营收规模。

如何在招聘市场恢复前控制成本,维持盈利能力。

目前市场仍在观望ZipRecruiter的业务调整效果,短期内股价可能继续面临压力,但如果招聘市场在下半年复苏,ZipRecruiter有望迎来估值修复。

-

财报

财报

日本最大的人力资源服务公司Recruit Holdings 公布 2024 财年第三季度财报:营收增长 3.5% 至 8,969 亿日元(58.3 亿美元),HR 科技业务表现亮眼

Recruit Holdings(6098:TYO)公布2024财年第三季度财报,收入同比增长3.5%,达到 8,969亿日元(约合58.3亿美元)。营业利润大涨28.2%,调整后EBITDA增长13.5%。美国劳动力市场趋稳,日本HR科技业务增长66.9%,全球HR科技收入增长13.3%,但欧洲市场依然疲软。整体招聘和解决方案业务基本持平,派遣业务增长1.1%。公司预计全年收入将达3.56万亿日元(约合231.7亿美元),未来增长将主要依赖美国市场的招聘趋势。

日本东京,2025 年 2 月 12 日 —— 全球领先的人力资源科技与招聘服务公司 Recruit Holdings(TYO: 6098) 公布 2024 财年第三季度(截至 2024 年 12 月 31 日)的财务业绩。公司本季度 营收同比增长 3.5%,达 8,969 亿日元(约 58.3 亿美元),其中 HR 科技业务增长 13.3%,成为推动整体增长的核心动力。公司营业利润同比增长 28.2%,调整后 EBITDA 增长 13.5%,表现稳健。

财务摘要(2024 财年 Q3 对比 2023 财年 Q3)

本季度,全球招聘市场趋稳,美国劳动力市场回暖,日本招聘需求持续增长,欧洲市场相对疲软,但公司整体业绩依然稳步提升。

营收:8,969 亿日元(58.3 亿美元),同比增长 3.5%

营业利润:1,396 亿日元(9.1 亿美元),同比增长 28.2%

归属于母公司股东的净利润:1,190 亿日元(7.7 亿美元),同比增长 11.9%

调整后 EBITDA:1,796 亿日元(11.8 亿美元),同比增长 13.5%

每股收益(EPS):80.10 日元,同比增长 17.7%

公司表示,尽管欧洲市场的招聘需求下滑,但美国市场趋于稳定,日本市场招聘需求强劲,为公司营收增长提供了有力支撑。

各业务板块表现

HR 科技业务——增长 13.3%,成为主要增长引擎

营收:2,754 亿日元(17.9 亿美元),同比增长 13.3%

日本市场:增长 66.9%

美国市场:增长 8.0%

全球其他地区:增长 11.8%

其中,日本 HR 科技业务的强劲增长 主要受业务整合、市场需求增加和数字招聘工具普及推动,实现 66.9% 的显著增长。

匹配与解决方案业务——微幅下降 0.4%

营收:1,987 亿日元(12.9 亿美元),同比下降 0.4%

HR 解决方案业务:下降 13.6%

市场营销解决方案业务:增长 7.4%

HR 解决方案 受到企业招聘预算缩减的影响,表现略显疲软;而 市场营销解决方案 受数字广告和在线招聘推广增长的带动,呈现稳定增长。

招聘与派遣业务——增长 1.1%

营收:4,384 亿日元(28.5 亿美元),同比增长 1.1%

日本市场:增长 7.8%

欧洲、美国和澳大利亚市场:下降 4.2%

日本市场招聘需求依然旺盛,但欧洲和美国市场受到经济疲软影响,增长受限。

2024 财年全年展望

Recruit 维持全年营收目标 3.56 万亿日元(231.7 亿美元),同比增长 4.2%,预计调整后 EBITDA 为 6,730 亿日元(44 亿美元,同比增长 12.5%),营业利润预计 4,880 亿日元(31.9 亿美元,同比增长 21.2%)。

公司强调,未来业绩的关键变量是美国市场的招聘趋势,如果需求保持稳定,HR 科技业务将继续维持两位数增长。

股价表现与市值

截至 2025 年 2 月 12 日,Recruit Holdings 股价收于 10,660 日元(69.40 美元),当日下跌 0.84%,仍低于 2024 年 12 月 12 日创下的 52 周高点 11,895 日元(77.44 美元)。当前市值为 17.59 万亿日元(约 114.5 亿美元,按 1 美元 = 153.59 日元计算)。

未来发展战略

强化 HR 科技业务全球扩张

AI 人才匹配技术的进一步开发,提升企业招聘效率

加强 HR SaaS 产品,如 AirWORK、AirHR,扩大市场覆盖

优化招聘与派遣业务运营

提高日本市场运营效率,提升盈利能力

密切关注欧洲市场变化,灵活调整招聘策略

市场营销解决方案升级

HR 解决方案业务面临挑战,但市场营销业务增长稳定,公司将继续推进数字招聘广告和数据驱动的精准营销。

股票回购计划继续推进

公司正在执行 6,000 亿日元(39 亿美元)的股票回购计划,以增强股东回报,支撑股价。

管理层评论

Recruit Holdings 在财报电话会议上表示:

“我们第三季度的业绩反映了 HR 科技业务的持续增长,以及 美国招聘市场的稳定表现。尽管欧洲市场面临挑战,我们仍然保持 全年增长的信心,并将继续推进 技术创新与全球市场拓展。”

公司计划在 2025 年 5 月公布 2025 财年市场展望 及 未来增长战略。

关于 Recruit Holdings

Recruit Holdings Co., Ltd. 是全球领先的 人力资源科技、招聘、市场营销解决方案提供商,旗下拥有 Indeed、Glassdoor 等全球知名招聘品牌,并在日本、美国、欧洲等市场提供招聘与人力资源解决方案。

更多信息,请访问:www.recruit-holdings.com

本财报发布后,股价反应较温和,但市场仍密切关注未来招聘市场的趋势。HR 科技业务的强劲增长是 Recruit 未来的核心增长动力,而欧洲市场的招聘需求恢复情况将成为未来几个季度的重要观察点。公司对 2024 财年 维持增长目标,全年营收预计达 3.56 万亿日元,投资者将重点关注 2025 财年的战略指引。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

财报

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina